欢迎光临吉康旅!

7月7日,复宏汉霖提交的曲妥珠单抗生物类似药上市审评已离开国家药监局药品审评中心(CDE)审评队列,有望于近期获批上市。 ,成为首个国产曲妥珠单抗生物类似药。

一周前的6月30日,复宏汉霖宣布,首个欧盟订单产品(注射用曲妥珠单抗)顺利完成徐汇生产基地出库前的最终检验和包装工作,正式踏上征途去欧洲。

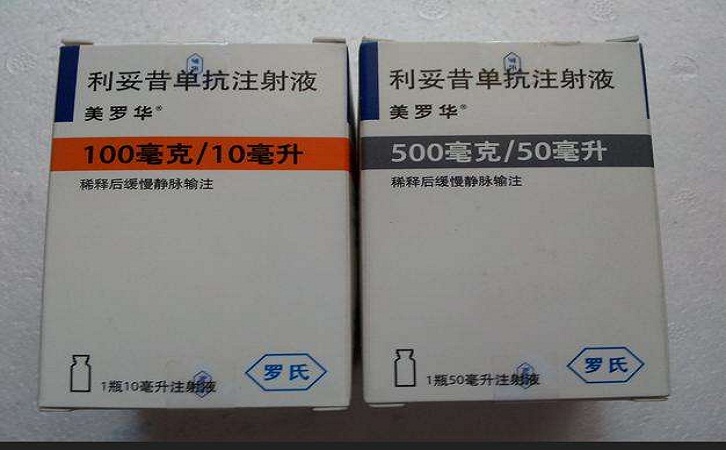

自2019年初首个生物类似药利妥昔单抗上市以来,已在中国推出了多款生物类似药,包括生物科技的阿达木单抗(格来力)、海正生物的阿达木单抗(安建宁)、齐鲁制药的贝伐单抗(安凯)、信达生物等Bio公司的贝伐单抗(大有通),6月19日获批上市。

自2018年6月以来,已有16个国内生物类似药提交上市申请;继国内首个生物类似药后,已有5个产品以原研为参比药,按照生物类似药路线开发申报生产。激烈的竞争是不可避免的。在研发创新、品种选择、卡片投放以及后续的商业化销售、渠道、产能、价格等方面,国内企业面临的挑战与机遇并存。

继美国和欧洲之后,中国市场在PD-1/L1同类药物布局方面也成为生物类似药研发管线最多的国家。预计未来十年,随着全球各大制药公司的生物制剂产品持续面临专利到期问题,生物类似药将拥有更大的市场机会。

走一千英里

生物仿制药是指在质量、安全性和有效性方面与获批的参考药(原生物药)相似的治疗性生物制品。在与原研生物药一样安全有效的情况下,生物类似药的一大优势就是价格。

与仿制小分子化学药不同,生物类似药的开发要复杂得多。由于制造工艺和分子本身的特点,生物大分子药物很难具有与原研药完全相同的结构和功能,只能是相似的,因此被称为生物类似药。欧盟、美国、中国和世界卫生组织分别给出了生物类似药的定义。虽然描述并不完全相同,但都强调了生物类似药的三个重要方面:质量、安全性和有效性。

根据原国家食品药品监督管理总局(CFDA)2015年发布的指导意见,“随着原生物药专利的到期和生物技术的不断发展,生物原药的质量、安全性和有效性应该是生物类似药的研发,有助于提高生物药的可得性,降低价格,满足群众对用药的需求。”

其中,生物类似药研发的总体思路是通过比对试验来证明其与参比药的相似性,以支持其安全性、有效性和质量控制。药物试验、非临床试验和临床比较试验应分阶段、循序渐进地进行。

随着国内生物类似药研发的不断深入,2019年7月,国内生物类似药获批上市,多个治疗性生物制品申报为生物类似药。

根据复星国际全球合伙人复宏汉霖联合创始人兼CEO刘世高在利妥昔单抗上市会上给出的数据,必须对原研生物药进行发现/筛选、科学分析、动物实验和1、2、3、4 期临床试验耗资约 8-10 年和 8 亿美元。生物类似药受分析科学(头对头)、动物实验(头对头)、生物等效性(头对头)、临床PK/PD(头对头)、临床疗效、安全性(头对头)和 4 期临床试验 测试和其他步骤大约需要 7 到 8 年和 1 到 3 亿美元。

短短几步,国产生物类似药逐渐进入十年的收获期。但就赶超国际速度而言,生物类似药的速度远不能与小分子药物相比。刘世高表示,“汉力康(通用名:利妥昔单抗注射液)是全球第三个获批的生物仿制药利妥昔单抗。” 2017年2月,韩国首个药物获欧盟批准上市。 ; 2017年6月,山德士也在欧盟获批,2018年11月,又获FDA批准上市。

中国医药创新促进会会长宋瑞林表示,“在小分子药物领域,我们与欧美有近20年的差距,但生物类似药的发展只有三到八年。落后四年。”

p>

探索这片土地

国际医药咨询机构预测,随着生物药专利到期和大量生物类似药上市,2020年全球生物类似药市场规模将达到300亿美元左右。中国生物药和生物类似药市场份额约占全球市场的1%,在研药物项目数量居全球首位,且大部分集中在肿瘤和免疫疾病领域。预计到2030年,中国抗体生物类似药销售额将达到42亿美元,占该药总销售额的35%。

国内药企生物类似药的研发布局主要集中在阿达木单抗、贝伐单抗、利妥昔单抗、曲妥珠单抗等“知名大品种”。 6月,正大天晴提交的阿达木单抗上市申请被CDE受理,成为国内第六家提交修美乐生物类似药上市的公司。其他包括复宏汉霖、信达生物、康宁杰瑞、神州细胞、海正药业、齐鲁药业、丽珠药业、阳光国健、双鹿药业、华兰基因等多家企业。字段。

2019年,阿达木单抗、贝伐单抗、利妥昔单抗和曲妥珠单抗四种畅销药物全球销售额合计3.8美元7.6亿美元,同比下降4.3%。这四种药物的国内总销售额也接近50亿元,同比增长近40%。

生物类似药的优势在于价格,与原研及同类产品的直接竞争也是价格。

从欧美市场的经验来看,首发生物类似药的先发优势明显。 IMS数据显示,欧洲市场首个生物类似药迅速替代该类药物,稳定后所有生物类似药市场占有率均较高(平均为70%)。与原研药相比,竞争少、价格大幅下降是帮助首个上市的生物类似药迅速抢占市场的主要原因。

汉利康上市后进一步降价。上市时价格为1648元/10ml:0.1g,比罗氏同产品的原研药低30%左右;当时进一步降至1398元/件(/10ml)。据复宏汉霖控股公司复星介绍,此次降价将为每位患者节省5000多元单疗程治疗费用。

2020年3月23日,复宏汉霖发布2019年年报,国内首个生物类似药发布首年成绩单。 2019年,复宏汉霖营收约9090万元,主要来自利妥昔单抗的商业化贡献。复星医药负责利妥昔单抗的国内销售,并与其平分净利润。推出后7个月的总销售额约9亿元人民币。复宏汉霖销售收入79亿。

“汉力康的上市开启了中国抗体药物的新时代。根据市场反馈,目前产品供不应求,受限于产能。目前公司已全面扩产。”经济导报称,“该产品目前正在申请新适应症,同时在美国和欧盟申请上市,将成为第一个在中国生产并面向全球销售的生物类似药。”未来市场潜力值得期待。”

同时,原创公司采取了更直接的竞争方式。 2017年以来,一批热门单克隆抗体药物通过大幅降价进入医保目录。例如,利妥昔单抗的原研药是罗氏利妥昔单抗,这是罗氏基因泰克最初开发并获得FDA批准用于治疗癌症的第一个单克隆抗体。目前,利妥昔单抗在欧美市场有生物类似药上市。 2000年4月21日,罗氏利妥昔单抗获CFDA批准上市,2017年通过谈判进入医保目录,降价58.45%。从那时起,市场显着增加。 /50ml/瓶的规格从人民币降到8298元,小号/10ml/瓶也降到了2418元。

2019年11月,全国医保准入谈判敲定,连续七年成为世界“药王”的修美乐(阿达木单抗)也在“挣扎”多年后进入医保。从单价7600多元,修美乐在网上主动降价60%至3160元,直至以1290元/瓶的价格中标国家医保目录。

在这种情况下,部署生物仿制药的公司必须调整战略,以面对来自原始研究的低价竞争。

“整个行业还有很大的提升空间,有一个用国内同类药物替代原研的过程,还有一部分市场空间可以抢。”东方高盛深圳公司总经理曲荣此前对21世纪经济报道记者表示。 ,“但在原研药降价高达60%-70%的情况下,同类药企的价值空间和收益可能并没有之前预期的那么高,也与之前的预期不符。项目立项期间的财务模型。”

复宏汉霖总裁张文杰表示,“生物类似药市场不会变成红海。生物类似药非常困难,不是每个公司都能做到。即使通过了三期临床试验,投资生产设施。,生产质量控制和生产成本竞争力并非易事。”

除了国内市场,未来中国生物类似药企业可能还要出海。

数据显示,生物类似药最大的机会将在2022-23和2028-29,基于未来十年(2020-2029))的排他性到期(LOE)的生物分子,上市美国修美乐( )和科瑞达( )将极大地促进生物类似药市场的增长。

未来10年,得益于这些“畅销”产品,美国市场潜力将大增,成为未来10年的“金块”。进入美国市场无疑将是全球生物类似药企业的一个突破口。挖掘方法之一。 1亿至10亿美元的产品市场之争将由不同类型的公司进行。未来10年,将会有大规模的多元化产品推出。相信亚洲制药公司,尤其是印度和中国的制药公司,将寻找机会使其生物制剂达到出口标准并开放市场并开展业务,主要是通过准入合作伙伴关系,其成本将高于西方和大型跨国公司低得多。虽然这些公司的产品只对一部分人有吸引力,但他们有机会在竞争压力很小的情况下进入市场,从而获得更高的溢价。

更多信息请下载21财经APP

免责声明: 本站关于疾病和药品的介绍仅供参考,实际治疗和用药方案请咨询专业医生和药师。

微信扫码◀

免费咨询电话