欢迎光临吉康旅!

港股解码,香港财华社原创王牌专栏,著名金融专家云集。阅读后记得订阅、评论和点赞。

日前,国家食品药品监督管理总局发布公告,批准齐鲁药业贝伐单抗注射液安克®的注册申请。该药是国内首个获批的贝伐单抗生物类似药,主要用于治疗晚期、转移性或复发性非小细胞肺癌和转移性结直肠癌患者。

贝伐单抗是一种靶向 VEGF 的重组人源化单克隆抗体。原研药由罗氏公司研发,2010年在中国上市,已获批用于治疗转移性结直肠癌和晚期非鳞状非小细胞肺癌。2017年底通过谈判进入医保后,销量迅速增长,2018年销售额达到20%。1亿。

由于齐鲁制药的安克®获批适应症与原研药相同,将有机会挤压原研药市场。目前,我国贝伐单抗类药物的竞争格局十分激烈。在齐鲁药业之后,还有众多研发实力雄厚的上市药企,如信达生物(-HK)、恒瑞医药(-CN)、复宏汉霖(-HK)等。

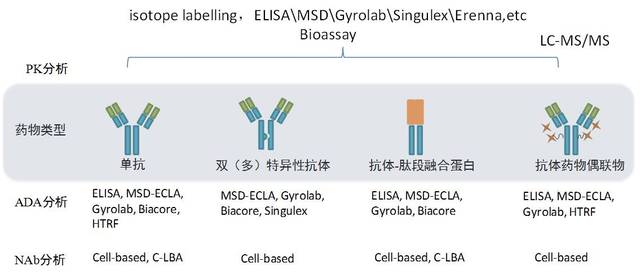

值得一提的是,国内重磅品种的生物类似药已经到了密集上市的前夜。截止2019年12月,利妥昔单抗(复宏复宏汉霖)和阿达木单抗(Bio-)已获批,PD-(L)1、HER2、 TNF-α和针对这四种的单克隆抗体主要标的已提交相关产品上市;就上市药企而言,复宏汉霖和信达生物有3个品种在NDA或已经上市,地位相对靠前。

性价比更高的生物类似药,替代原研药是大势所趋

欧洲是生物类似药研发最早、最成熟的市场。生物仿制药是在质量、安全性和有效性方面与批准的生物制剂高度相似的生物制剂,正如其 2005 年发布的生物仿制药指南所定义的那样。

从原研生物药和生物类似药的研发过程来看,生物类似药的开发不需要经过药物发现、药物研发等临床前过程,也不需要进行2期临床试验——只要中-临床阶段通过药理实验,再补充临床试验即可。从过程中可以解释为什么生物仿制药的研发成本仅为原研的1/4,研发耗时长达10年。

生物类似药的另一个优势是它们有特殊的审批渠道。EMA(欧洲)和FDA(美国)都规定,只要有足够的科学认证,生物类似药只要在3期临床试验中获得一个成功的适应症,就可以被批准用于原药的所有适应症。而我国的生物类似药审批政策也逐渐与国际接轨。

目前,国内药企已经在尝试开展不需要临床2期试验的生物类似药的审批流程,比如复宏汉霖已经上市的利妥昔单抗类药物。这是迄今为止最成功的商业化单克隆抗体类似药,主要是因为它是国内首个获批上市的单克隆抗体(2019年2月),具有先发优势;包括淋巴瘤和自身免疫病两大领域;没有其他具有相同靶标的单克隆抗体被证明更有效。

更重要的是,由于生物类似药本身具有原研药的成本优势,在医保覆盖面增加和药品议价降价等政策下仍有较大的优惠空间。以复宏汉霖的利妥昔单抗类药物为例,利妥昔单抗是2017年底谈判的36种高价药之一,两地价格仅比原研低30%(2294.22元),直接促成了2018年销售额的大幅增长。

可以看出,政策提高了治疗药物的市场接受度和终端可及性。从供给端来看,单克隆抗体类药物由于研发时间和成本较低、临床疗效相近等优势,竞争原研药。在股票市场上,以价换量效应明显,国内原研药垄断将被打破。

贝伐单抗类药物研发赛道拥挤,信达和复宏汉霖暂时领先

Drug的研究发现,VEGF抗体不仅抑制血管生成,而且通过信号介导在肿瘤干细胞的形成中发挥着至关重要的作用。目前针对VEGF的生物抗体药物的相关适应症主要分为癌症和眼底血管增生;其中,贝伐单抗主要针对癌症,主要包括转移性结直肠癌和非小细胞肺癌。

在中国,无论是开发VEGF靶向抗体药物,还是开发贝伐单抗类药物,竞争都很激烈:处于不同临床试验阶段的VEGF单克隆抗体约有28个,其中18个适应症是癌症,涉及13家医药企业。从这18个药物的研发进度来看,大部分处于临床1期和3期;大多数治疗领域都集中在非小细胞肺癌上。

齐鲁制药的贝伐单抗类药物上市后,信达生物、复宏汉霖、Bio-Tech等国内药企面临;信达生物的贝伐单抗类药物目前处于 NDA 阶段(补充第二轮任务数据),进展略显领先。在上市的单克隆抗体药企中,信达生物估值最高,市值超过330亿港元。值得注意的是,信达生物的PD-1单克隆抗体(霍奇氏淋巴瘤)降价更早进入医保,医改红利有望兑现。

免责声明: 本站关于疾病和药品的介绍仅供参考,实际治疗和用药方案请咨询专业医生和药师。

微信扫码◀

免费咨询电话