欢迎光临吉康旅!

又一生物类似药即将获批,“内量”再次升级。

近日,有消息称与麦维生物、君实生物合作的阿达木单抗生物类似药已经完成审评,E药经理也得到君实生物的确认,预计下个月获批。这意味着该产品极有可能成为中国第六款阿达木单抗生物类似药,而阿达木单抗也将成为继贝伐单抗之后生物类似药最多的品种。

该官员还明确表示,生物类似药的收集可能正在进行中。拥有生物仿制药的公司应该如何应对?

01.年复合增长率有望超过80%,但还是抵挡不住“内卷化”?

据悉,艾伯维原研的阿达木单抗(商品名:修美乐)于2011年8月在中国上市,核心专利于2016年在中国到期,2019年纳入医保。售价7820元起(0. 4ml:40mg)降为1290元。

据弗若斯特沙利文分析,由于医保纳入较晚,受纳入前高价等不利因素影响,阿达木单抗在我国的市场规模远小于欧美市场。意味着仍有很大的国内市场。发展空间。2020年我国阿达木单抗市场销售额7.16亿元,2020-2025年复合增长率为81.12%,预计达到13 9.2025年@>62亿元,2030年达到2.40.11亿元。

一方面是年复合增长率超过80%,但另一方面也不容忽视——如果君实生物的阿达木单抗下个月获批,市场结构将是1个原研+6个生物类似药,除此之外,还有近 10 种生物类似药产品处于 NDA 或临床阶段研究中。这6种生物仿制药各有优势,甚至与原研不相上下。竞争程度可想而知。

在医保报销方面,《基本医疗保险用药管理暂行办法》明确规定,《基本医疗保险药品目录》中通用名称相同的药品自动属于基本医疗保险基金支付范围。这意味着市场上所有的阿达木单抗生物类似药都将纳入医保基金的支付范围。此时,各种产品的竞争已经进入了受限于协商支付标准的“价格战”。

在价格方面,已经上市的产品也具有可比性。麦维生物招股书显示,据弗若斯特沙利文统计,除复宏汉霖的汉达园每片售价899元,年处理费用约2.34万元外,上市公司将2022年之前上市。信达生物、Bio-Tech等3家公司的阿达木单抗生物类似药价格为每瓶1150元,年治疗费用约2.99万元。培训美乐原价1290元/瓶。. (注:1.第五种生物类似药由正大天晴研发,2022年1月获批上市,价格尚未公布;2.价格统计截止日期为12月2021 年。)

价格趋于相似,进一步的竞争是适应症、产能、成本控制和销售能力的竞争。

根据Bio-Tech的财报,2020年其阿达木单抗生物类似药的销售收入将达到1.83亿。其他企业尚未披露销售数据。

在适应症方面,大部分是相似的。艾伯维旗下的修美乐、复宏汉霖、信达生物、Bio-Otai等公司的阿达木单抗类似药适应症几乎全部被医保覆盖。可报销的适应症为类风湿性关节炎、银屑病、克罗恩病、强直性脊柱炎和葡萄膜炎,正大天晴的适应症主要有类风湿性关节炎、强直性脊柱炎和银屑病三种。

在产能、成本控制和销售能力方面,正大天晴并未透露是否进行了市场推广,但凭借多年的销售能力和产能积累,似乎优于其他几家公司。此外,正大天晴(中国生物制药)也在公告中披露了其销售策略,将利用集团两大抗风湿药物托法替尼和阿达木单抗生物类似药的互补优势,在骨科和风湿科领域进行推广。诊治结合,以扩大新患者。

据信达官网显示,该公司总产能为1升。6个3000升不锈钢生物反应罐已建成并投入使用。同时建设了12个3000升不锈钢生物反应罐。在建设规划中。

复宏汉霖正在持续推进三大基地的产能建设。上海徐汇基地现有产能增加;上海松江基地(一)已完成新增产能建设;松江基地(二)一期项目设计能力)预计2022年公司总产能可达到100%,三年后将达到13%。

Bio-Tech已建成投入使用2套3500升不锈钢生物反应器系统及其配套的下游净化生产线,3套2000升和3套500升一次性反应器及其配套的下游净化生产线,1条A 200升抗体-药物偶联反应釜及其配套的隔离系统和纯化生产线一套,西林瓶无菌注射液清洗干燥灌装封口联动生产线1条,预充式注射器灌装生产线1条,冷冻干燥生产线1条line 配方生产线。目前,公司拥有4套4000升不锈钢生物反应器及其配套的下游净化生产线,已完成建设并进入试生产阶段。

根据麦威生物与君实生物的协议,该产品(阿达木单抗生物类似药)的生产主要由中和生物完成,麦威生物及其子公司负责商业推广。麦为生物在招股书中披露,预计今年一季度获批,分管销售的副总经理及销售部核心员工已入职,销售团队也将上市前成立。预计到2025年市场占有率约为4.5%~5.5%,销售收入达到6.28~7.68亿元;销售不畅时,预计市场占有率3.5%时,预计销售收入不低于4.8。90亿元。此外,销售策略主要是依靠成本优势,利用有竞争力的价格,选择其最大的适应症“类风湿关节炎”作为临床研究方向。在临床阶段开设的33家临床中心,在产品上市后即可成为公司的客户。.

02.生物类似药很多,齐鲁有味道

除阿达木单抗外,GBI数据库显示,市场上还有贝伐单抗注射液、曲妥珠单抗、英夫利昔单抗、利妥昔单抗等生物仿制药。涉及的公司包括东曜药业、复宏复宏汉霖、贝达药业、Bio-Tech、海正生物、盛迪亚、博安生物、信达生物、齐鲁药业等。

其中,贝伐单抗注射液的竞争最为激烈,已有8种贝伐单抗生物类似药在中国上市。

作为罗氏肿瘤产品的“老三驾马车”之一,2021年将实现30.56瑞士法郎的销售额,同比下降37%,是旗下三款产品中跌幅最严重的。贝伐单抗 2010年获得国家药监局批准,但目前罗氏和齐鲁制药几乎瓜分了中国的整个市场。

2019年12月,齐鲁医药研发的贝伐单抗注射液(商品名:)获批上市,成为国内首个获批上市的贝伐单抗生物类似药。主要用于晚期、转移性或复发性非小细胞肺癌和转移性结直肠癌患者的治疗。

这种生物类似药已经为齐鲁药业带来了巨额现金流。公开数据显示,该产品2020年上市首年销售额就达到18亿元。齐鲁的销售实力在这款药上也得到了充分体现。据了解,在网上以1266元/瓶的价格上市,随后降至1198元/瓶,以不到原研80%的价格迅速入院。体积增长。据熟悉齐鲁的人士透露,在获批前一两年,齐鲁就开始为该药招募团队。根据2021年河南省网上药品交易情况,齐鲁药业的贝伐单抗在全省实现了2.99亿元,

齐鲁之后,信达生物的贝伐单抗(大有通)于2020年6月获批上市,比齐鲁的安科晚了半年。对于该产品的商业化,信达生物于2020年1月将贝伐单抗生物类似药的美国和加拿大商业化权利授权给公司,并计划于2020年底至2021年初向美国FDA提交生物制品许可申请。2021年6月,国家药监局批准大禹通联合大博速的sNDA用于治疗HCC的一线用药,这是大禹通在中国获批的第四个适应症。

根据其 2021 年半年报,信达生物对达博素有广泛的临床开发计划,正在进行 20 多项临床研究,包括 10 多项正在进行或已完成的注册或关键临床试验(作为单一疗法或联合疗法的一部分,其中在中国和美国同时进行)。

目前,信达已收购阿达木单抗(苏立新)、贝伐单抗(大有通)、利妥昔单抗(大博华)。复宏汉霖还成功推出了四款自主研发的单克隆抗体生物仿制药,包括利妥昔单抗(汉力康)、曲妥珠单抗(汉曲优)、阿达木单抗(汉大)以及贝伐单抗()。

03.生物类似药集采降价趋势如何?

随着越来越多的企业参与到生物类似药的开发中,在竞争激烈的同时,生物类似药的集中采购似乎已经上线,并且已经有官方声音明确表示,生物类似药的集中采购将在执行。

2021年2月18日,CDE官网发布《生物类似药药物相似性评价及适应症外推技术指南》,正式对生物类似药细分领域的产品开发和适应症外推提出了明确的监管要求。生物类似药“一致性评价”政策正式发布。业内分析人士认为,该政策的实施正在为生物类似药的集中采购铺平道路。

2021年1月29日,在国务院例行政策吹风会上,国家医疗保障局副局长陈金福透露,“生物类似药和化学药的质量评价方法存在差异,但质量严格。毫无疑问,下一步将纳入集中采购。”

时隔一年,在2022年2月11日召开的国务院、国务院政策例行吹风会上,陈金富也表达了类似的看法:巩固新常态,推动集中采购和扩产加快推进。药品集中采购在化学药、中成药、生物药三大板块全面开展。

2021年胰岛素专项采购将首次将集中采购从化学药扩大到生物药。地方政府在参与国家组织的集中采购的同时,还开展了不同形式的省级和省际联盟集中采购。从采购品种来看,涉及化学药、中成药、生物药三大药品板块。

此外,2022年2月13日,药品审评中心组织制定了《生物类似药临床药理学研究技术指南》。国金证券分析认为,该文件强调质量、安全性和有效性,将患者放在首位,规范生物类似药的研发,为后续我国生物类似药的拓展做好充分、及时的准备。

然而,对于生物类似药的集中采购何时进行,业内存在很多争论。一些业内人士的看法是,集中采购在所难免,降价毫无悬念,只是时间问题。但也有专家认为,生物制品原研药与同类药价格差异较小,同类药对生物制品原研药的降价效果并不显着。

在2021年底的复宏汉霖全球研发日上,复宏汉霖首席商务官、副总裁余诚在谈及生物类似药集中采购时表示,从一定角度来看,生物类似药的集中采购可能会发生,但如果发生了,还有很多问题需要解决。

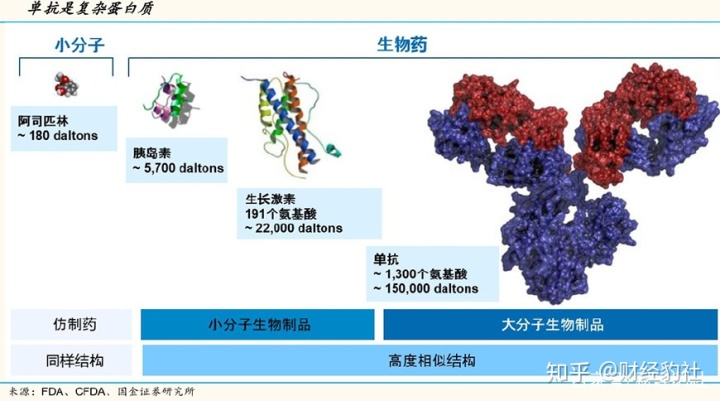

于诚表示,与小分子药物相比,生物类似药作为大分子药物,尤其是大分子抗体药物,在研发成本和生产能力方面存在很大差异。在研发投入方面,生物类似药的研发往往需要5到8年的时间,投入也在1亿元左右。

此外,生物类似药最关键的是产能。大分子药物产能增加,扩产周期长,成本高。因此,有观点认为,参考胰岛素集采,即使将生物类似药纳入集采,降价幅度也可能较为温和。

免责声明: 本站关于疾病和药品的介绍仅供参考,实际治疗和用药方案请咨询专业医生和药师。

微信扫码◀

免费咨询电话